Банковские вклады.

Банковский вклад – это денежные средства, переданные банку под проценты и на условиях возврата, определенных договором банковского вклада. Банк обязан заключить договор банковского вклада с обратившимся к нему гражданином, если соблюдены необходимые условия открытия вклада данного вида, (например, вносится сумма не ниже установленной банком минимальной суммы по данному виду вклада). Граждане РФ могут открывать вклады в банке и распоряжаться ими с момента достижения ими 14-летнего возраста. Банковский вклад можно открыть в любой из предлагаемых банком валют, но выраженный в рублях доход по вкладу в иностранной валюте будет зависеть не только от процентной ставки по вкладу, но и от разницы курсов валют по состоянию на день внесения вклада и на день его закрытия. Таким образом, вклад в иностранной валюте выгодно открывать в случае, если вкладчик хорошо разбирается в вопросах валютного рынка.

Основные виды вкладов:

1. Вклад до востребования. По условиям вклада до востребования срок или иное условие возврата вклада не устанавливаются. Вклад находится в банке до момента расторжения вкладчиком договора банковского вклада и закрытия счёта по вкладу.

2. Срочный вклад. Срочный вклад открывается на условиях возврата вклада по истечении определённого договором срока. Срок возврата вклада может быть установлен любой, но банки, как правило, предлагают разместить у них срочные вклады на срок от 1 до 36 месяцев.

Договор банковского вклада

Договор банковского вклада – документ, в котором определены: условия открытия вклада; сумма вклада; условия о начислении процентов; срок возврата вклада, порядок снятия денежных средств со счёта по вкладу и его пополнения; порядок досрочного возврата; иные условия. Несоблюдение письменной формы договора банковского вклада влечет недействительность этого договора. Такой договор является ничтожным. С условиями банковских вкладов можно ознакомиться в офисах банка, на официальном сайте банка в сети Интернет или по телефону.

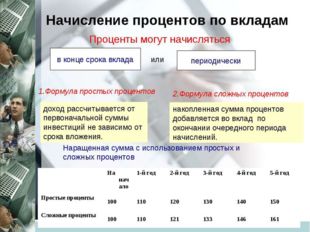

Проценты по вкладу

Условиями банковского вклада (договором) должна быть предусмотрена величина процентной ставки по вкладу (в процентах годовых). Процентная ставка может быть фиксированная либо плавающая. О том, насколько выгоден тот или иной банковский вклад, судят не только по процентной ставке, но и по способу начисления процентов. Особенности начисления процентов: начисление процентов может осуществляться по формулам простого или сложного процента (капитализация); в расчёт принимаются величина процентной ставки и фактическое количество календарных дней, на которое размещён вклад – действительное число календарных дней в году (365 или 366 дней соответственно)

В банковских договорах процентная ставка указывается за год. Для других периодов (например, месяца) нужно перевести срок вклада в дни использовать для расчета простых процентов следующую формулу: Fv = Sv * ( 1 + R * (Td / Ty) ), где Fv — итоговая сумма; Sv — начальная сумма; R — годовая процентная ставка; Td — срок вклада в днях; Ty — количество дней в году. Сложные проценты — это такой вариант, при котором происходит капитализация процентов, т.е. их причисление к сумме вклада и последующий расчет дохода не от первоначальной, а от накопленной суммы вклада.

Возврат вклада

Денежные средства со счетов по вкладам граждан независимо от сроков, на которые они открыты, или иных условий возврата, выдаются по первому требованию вкладчика, но с возможной потерей в процентах. При досрочном возврате вклада проценты выплачиваются в размере установленных банком процентов по вкладу до востребования, если иной размер процентов не предусмотрен в договоре.

Государственное страхование вкладов

Все вклады физических лиц в российских банках подлежат обязательному страхованию в государственной корпорации «Агентство по страхованию вкладов» (АСВ) Застрахованными являются денежные средства в рублях и иностранной валюте, размещаемые физическими лицами или в их пользу в банке на территории РФ на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

Какие вклады выгоднее?

Нередко складываются ситуации, когда нужно решить, что предпочесть: вклады с простыми процентами и более высокой процентной ставкой и вклады с капитализацией и меньшей процентной ставкой. Здесь тот факт, что процент тоже приносят прибыль, оказывается более выгодным лишь до определенного предела. Поэтому торопиться не стоит. Нужно внимательно изучить условия каждого из предлагаемых вкладов и произвести соответствующие вычисления. Допустим, клиент выбирает между двумя вариантами вложения денег на срок 1 год: вклад с простыми процентами и ставкой в 11 процентов годовых и вклад со сложными процентами (ежеквартальное начисление) и ставкой в 10 процентов годовых. Прибыль в первом случае легко рассчитать, она составляет 1100 руб. Прибыль для второго случая: – 10 000 = 1 038 руб. Таким образом, в этом случае вклад с простыми процентами и более высокой процентной ставкой оказывается предпочтительней.

Автор: Алферова Елена Владимировна.